Pengecer Online & Pajak Penjualan - Kewajiban Bisnis Menurut Hukum Baru

Seperti yang dilaporkan NBC News, lima dari sembilan hakim pengadilan memilih untuk menegakkan hukum Dakota Selatan yang memberlakukan pajak penjualan atas pembelian online. Putusan itu membuatnya legal bagi pemerintah negara bagian untuk memungut pajak penjualan atas penjualan ritel yang dilakukan oleh perusahaan tanpa toko lokal atau pusat distribusi. Sebelumnya, statefs hanya diizinkan untuk memungut pajak penjualan dari para pedagang dengan kehadiran fisik, atau "nexus lokal," di wilayah hukum. Katalog pesanan online dan penjual online ini dikecualikan dari negara bagian.

Mengikuti Wayfair penguasa, pedagang online yang lebih kecil - mulai dari solopreneur dengan situs web ritel independen hingga penjual Etsy dan eBay - bersiap menghadapi dampak buruk. "Keputusan itu merupakan kemenangan bagi bisnis besar daripada usaha kecil, dan saya percaya bahwa jika tidak ada yang dilakukan - dan negara menjadi lebih agresif [dalam kebijakan pajak mereka] - Anda bisa melihat ibu dan pengecer pop keluar dari bisnis," kata pengacara pajak Tennessee David Mittelstadt dalam artikel Inc. yang diterbitkan beberapa minggu setelah putusan.

Sementara konsekuensi dari Wayfair belum terlihat, pengecer online tidak perlu bereaksi berlebihan. Putusan bukanlah akhir dari dunia. Ini hanyalah permulaan dari realitas baru di mana penjual online dapat, dan kemungkinan besar akan, menyesuaikan. Pengecer petahana dengan nama besar telah menambahkan pajak penjualan ke transaksi online selama bertahun-tahun; sudah saatnya penjual yang lebih kecil berhasil menyusul.

Cara Mengumpulkan & Membayar Pajak Penjualan Negara

Seperti pajak penjualan atas pembelian langsung, pajak penjualan online adalah tanggung jawab pedagang untuk dipungut. Untuk penjual online yang digunakan untuk melanggar hukum pajak penjualan lokal, ini berarti lebih banyak kepatuhan, dan banyak. Berikut ini selangkah demi selangkah melihat apa yang perlu diketahui pedagang untuk mengumpulkan dan membayar pajak penjualan negara bagian secara legal dan efisien atas transaksi online dengan pelanggan A.S..

1. Tentukan Kewajiban Pajak Penjualan Negara Anda

Pertama, cari tahu kewajiban pajak penjualan Anda di negara bagian tempat Anda berbisnis.

Yurisdiksi

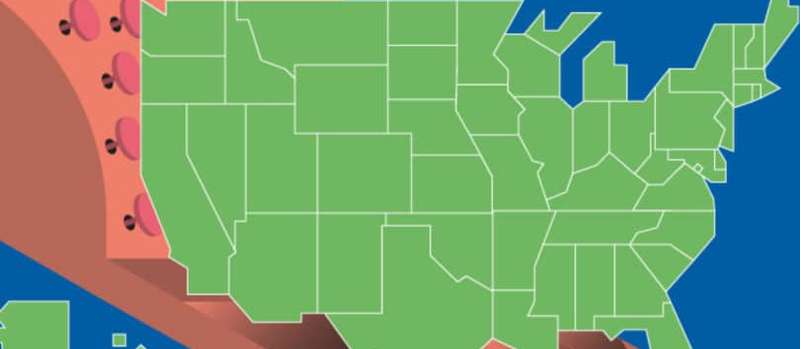

Menentukan apakah negara tertentu mengumpulkan pajak penjualan itu mudah. Saat ini, hanya lima negara bagian yang tidak memiliki pajak penjualan negara bagian untuk pembukuan:

- Alaska

- Delaware

- Montana

- New Hampshire

- Oregon

Di Alaska, yurisdiksi lokal (kota dan wilayah) diizinkan untuk memungut pajak penjualan mereka sendiri, sehingga Anda ingin memeriksa dengan pengacara pajak setempat atau otoritas pendapatan lokal untuk memastikan kepatuhan.

Taxability

Tidak semua produk dan layanan dikenakan pajak. Selain itu, kebijakan pajak tidak seragam di seluruh negara bagian. Beberapa negara menyatakan item pajak yang bebas pajak di tempat lain.

Sebagai aturan umum, barang berwujud dan tidak penting dikenai pajak penjualan. Produk yang cenderung dianggap "esensial" dan karenanya tidak dikenakan pajak penjualan mungkin termasuk:

- Makanan dan bahan segar dan dikemas (tetapi tidak siap saji)

- Pakaian (tetapi bukan perhiasan, tas, dan aksesori lainnya)

- Obat resep dan obat bebas

Jika Anda mencurigai produk Anda jatuh ke wilayah abu-abu yang sah, hubungi otoritas pajak setempat untuk mendapatkan panduan.

Kepatuhan Hukum

Sebagai upaya serius pertama dalam bertahun-tahun untuk mengumpulkan pajak penjualan dari penjual di luar negara bagian, undang-undang pajak penjualan South Dakota dirancang untuk memancing tantangan hukum - dan memang demikian. Sementara hukum tidak memiliki banyak perusahaan ketika diberlakukan, banyak negara lain kemungkinan akan memberlakukan hukum serupa dalam beberapa bulan dan tahun mendatang..

Sementara itu, penjual online secara teknis dapat menghindari memungut pajak penjualan di negara bagian dan daerah yang tidak secara eksplisit mengamanatkannya. Namun, ini adalah langkah berisiko, karena pedagang kecil tanpa departemen kepatuhan yang berdedikasi tidak mungkin untuk tetap mengikuti undang-undang pajak penjualan negara bagian dan lokal baru. Sumber daya yang diperlukan untuk memantau lebih dari 10.000 yurisdiksi pajak penjualan A.S. sangat luas.

Untuk alasan ini, tindakan terbaik bagi pengecer online dalam ukuran apa pun adalah dengan menganggap mereka diwajibkan secara hukum untuk membayar pajak penjualan atas transaksi dengan pembeli di semua wilayah hukum yang mengenakan pajak penjualan. Platform pihak ketiga dapat memungut pajak penjualan atas nama penjual pasar, menurut laporan dari DealNews, mengurangi beban kepatuhan.

2. Mendaftar ke Otoritas Pajak Negara

Selanjutnya, daftarkan dengan otoritas pendapatan lokal di mana pun Anda berencana untuk menjual dagangan Anda. Di sebagian besar negara bagian, departemen pendapatan negara bagian bertanggung jawab untuk memungut pajak penjualan.

Jangan lewati langkah ini. Mengumpulkan pajak penjualan negara tanpa mendapatkan izin dari departemen pendapatan lokal adalah ilegal, bahkan jika Anda berencana untuk mengajukan dan membayar pajak penjualan negara pada batas waktu.

Apa yang Anda Harus Mendaftar

Departemen pendapatan negara bagian memerlukan informasi tertentu dari bisnis yang ingin menjual produk kena pajak kepada penduduk. Persyaratan yang tepat bervariasi menurut yurisdiksi, tetapi Anda harus berharap untuk memberikan:

- Nomor Identifikasi Pemberi Kerja Anda (EIN), ID pajak bisnis, atau keduanya

- Informasi kontak bisnis resmi Anda, termasuk alamat surat agen terdaftar

- Kode NAICS Anda

Negara-negara tertentu memerlukan informasi tambahan. Misalnya, Illinois meminta pengecer untuk memberikan alamat semua lokasi di negara bagian tempat produk mereka dikirim. Persyaratan ini berlaku untuk lokasi pengiriman (seperti Toko UPS ritel) dan pusat pemenuhan pihak ketiga (seperti gudang Amazon).

Anda mungkin diharuskan membayar biaya pendaftaran dengan aplikasi Anda. Biaya bervariasi tetapi biasanya cukup rendah. Colorado adalah $ 16, misalnya.

Mendaftar Online

Sebagian besar departemen pendapatan memiliki proses pendaftaran online yang cukup efisien. Jika Anda mendaftar secara online, Anda akan menerima izin resmi Anda dalam beberapa hari kerja, meskipun jangka waktu bervariasi berdasarkan negara bagian dan volume aplikasi.

Mendaftar melalui Mail

Jika Anda tidak dapat mendaftar secara online, atau memilih untuk tidak, Anda dapat mendaftar melalui surat. Anda harus memberikan informasi yang sama pada formulir yang sama; satu-satunya perbedaan mendasar adalah bahwa Anda harus mengizinkan beberapa minggu untuk diproses.

Mempertahankan Kepatuhan yang Berkelanjutan

Setelah Anda memiliki izin pajak penjualan negara bagian, Anda dapat secara legal menjual dan memungut pajak penjualan di yurisdiksi tersebut. Ke depan, Anda harus memperhatikan persyaratan kepatuhan yang sedang berlangsung, seperti melaporkan dan mengajukan pajak penjualan negara sesuai tenggat waktu yang berlaku.

Di beberapa negara bagian, Anda mungkin juga harus tetap memiliki izin pajak penjualan; misalnya, Colorado membutuhkan pembaruan setiap dua tahun. Periksa dengan masing-masing departemen pendapatan negara untuk tenggat waktu pembaruan izin.

Mendaftarkan Pendaftaran Pajak Penjualan

Jika proses mengajukan permohonan dan memperbarui izin pajak negara terlalu intensif untuk toko kecil Anda, pertimbangkan untuk melakukan outsourcing pekerjaan. Ini pilihan yang jauh lebih mahal; TaxJar, layanan rujukan pihak ketiga, menyarankan penjual untuk mengharapkan membayar sekitar $ 100 per pendaftaran negara. Jika Anda berencana untuk mendaftar dengan setiap otoritas perpajakan negara bagian A.S., termasuk Washington, D.C. dan tidak termasuk Puerto Riko dan wilayah minor A.S., itu adalah total tagihan sekitar $ 4.600.

3. Hitung & Kumpulkan Pajak Penjualan

Amerika Serikat adalah gado-gado dari ribuan distrik pajak negara bagian, lokal, dan khusus. Untungnya, Anda tidak memiliki kewajiban pribadi untuk melacak berbagai tarif pajak yang dibebankan di semua yurisdiksi tempat Anda menjual. Hampir setiap suite e-commerce dilengkapi untuk melakukan ini atas nama Anda.

Proses pengaturan pengumpulan pajak penjualan bervariasi berdasarkan suite. TaxJar memiliki seperangkat panduan praktis untuk beberapa suite utama, termasuk Shopify, Square, eBay, dan Amazon. Meskipun suite-suite ini sebagian besar mengotomatiskan pengumpulan pajak penjualan, Anda disarankan untuk mengecek departemen pendapatan negara bagian dan kota untuk mengonfirmasi bahwa Anda mengumpulkan jumlah pajak penjualan yang sesuai. Sebagian besar negara bagian memiliki sistem online sebagian atau sepenuhnya otomatis untuk melakukannya. Misalnya, Departemen Perpajakan dan Keuangan Negara Bagian New York memiliki alat pencarian pajak penjualan digital dan berbagai publikasi yang menguraikan tarif pajak lokal.

Perpajakan Berbasis Asal vs Tujuan

Bahkan jika mereka tidak perlu menghitung tarif pajak lokal secara manual, penjual online dapat mengambil manfaat dari memahami perbedaan antara perpajakan berbasis asal dan tujuan.

Sekitar selusin negara bagian, termasuk Texas dan Illinois, memberlakukan perpajakan berbasis asal, yang merupakan pilihan dua penjual yang lebih sederhana. Di bawah rezim berbasis asal, pembeli selalu membayar pajak penjualan sesuai tarif yang dibebankan pada titik asal. Jadi, jika Anda mengirim semua barang dagangan Anda dari satu Toko UPS di Dallas, Anda akan membayar tarif pajak penjualan yang sama untuk semua transaksi dengan pembeli yang berbasis di Texas, apakah mereka tinggal di El Paso, Beaumont, Brownsville, atau Amarillo . Demikian juga, jika Anda mengirim ke setiap pembeli yang berbasis di Illinois dari satu gudang Amazon di wilayah Chicago, Anda akan membayar tarif pajak yang berlaku di wilayah tersebut.

Sebagian besar negara memberlakukan rezim berbasis tujuan. Perpajakan berbasis tujuan lebih dapat diprediksi untuk pembeli karena itu berarti mereka selalu membayar tarif pajak penjualan yang sama. Untuk penjual, bagaimanapun, rezim berbasis tujuan memerlukan lebih banyak kepatuhan dan audit. Sekalipun paket e-commerce Anda secara otomatis mengumpulkan pajak penjualan dengan tarif tujuan, Anda akan ingin mengecek koleksi aktual terhadap tarif yang diterbitkan oleh otoritas pendapatan negara untuk mengonfirmasi keakuratan.

Mengumpulkan Pajak di Negara Asal & Tujuan

Tergantung pada kebijakan negara bagian dan lokal di tujuan pengiriman, pedagang berbasis asal yang menjual melintasi batas negara bagian mungkin diperlukan untuk mengumpulkan asal dan pajak tujuan. Misalnya, jika Anda mengirim barang Anda dari Toko UPS di Philadelphia (Pennsylvania adalah rezim berbasis asal) ke pembeli di Miami (Florida adalah rezim berbasis tujuan), Anda akan menagih pembeli dengan tarif pajak gabungan di kedua tujuan.

Ingat, dengan tidak adanya undang-undang negara bagian dan lokal yang mewajibkan pemungutan pajak penjualan oleh penjual jarak jauh, Anda mungkin dapat menghindari pemungutan pajak sesuai tarif tujuan. Namun, Anda harus memantau kebijakan lokal dengan hati-hati untuk memastikan Anda mematuhi undang-undang pajak penjual jarak jauh baru yang muncul.

Menetapkan Selain Pajak Koleksi

Anda tidak diharuskan untuk mengirimkan koleksi pajak penjualan negara bagian secara berkelanjutan. Bergantung pada yurisdiksinya, Anda dapat mengirimkan koleksi pajak penjualan setiap bulan, triwulanan, atau tahunan.

Sementara itu, Anda harus menyisihkan dan memegang koleksi pajak penjualan Anda. Siapkan rekening bank baru untuk tujuan eksklusif ini dan lakukan penyetoran rutin saat Anda memungut pajak. Cari akun berbunga yang tidak membebankan biaya perawatan bulanan untuk pelanggan yang memenuhi kriteria tertentu, seperti setoran langsung reguler atau saldo harian minimum.

4. Mengarsipkan & Membayar Pajak Penjualan

Dengan asumsi Anda menggunakan e-commerce atau suite akuntansi yang secara otomatis melacak pengumpulan pajak penjualan, Anda harus memiliki total penerimaan pajak penjualan Anda yang akurat pada suatu titik waktu tertentu.

Sekali lagi, adalah kepentingan terbaik Anda untuk memeriksa kwitansi Anda terhadap tarif pajak negara bagian dan lokal aktual untuk memastikan bahwa Anda mengumpulkan jumlah pajak yang tepat dari setiap pembeli. Semakin cepat Anda menemukan perbedaan, semakin cepat Anda dapat mengatasi kekurangan atau kelebihan.

Pengarsipan Pajak Penjualan Negara

Pengajuan pajak penjualan bisnis membantu departemen pendapatan negara bagian dan lokal mengawasi pedagang yang menjual barang dan jasa kena pajak di dalam yurisdiksi mereka. Ini penting untuk penganggaran dan penegakan pajak. Pedagang baru yang hanya mengenal proses pengajuan pajak pribadi mungkin akan terkejut mengetahui bahwa bisnis tidak selalu diharuskan untuk mengirimkan dana dengan pengajuan pajak penjualan.

Pengembalian pajak penjualan tanpa disertai dengan pengiriman uang dikenal sebagai "pengembalian nol." Berikan perhatian khusus pada persyaratan pengembalian nol. Tidak semua yurisdiksi mensyaratkan pengembalian nol, tetapi mereka yang melakukannya serius untuk memungut biaya keterlambatan dan hukuman dari bisnis yang gagal mematuhi.

Setelah memproses pendaftaran awal mereka, sebagian besar yurisdiksi memberi tahu pedagang tentang frekuensi pengarsipan yang diperlukan dan tanggal jatuh tempo. Pengajuan mungkin diperlukan bulanan, triwulanan, atau tahunan, tergantung pada kebijakan yurisdiksi dan kewajiban pajak bulanan rata-rata Anda. Kewajiban pajak yang lebih besar umumnya berarti pengajuan yang lebih sering.

Dalam rezim berbasis tujuan, Anda tidak akan diminta untuk mengembalikan secara terpisah dengan setiap kota atau kabupaten tempat Anda menjual; pengembalian negara Anda harus memperhitungkan pajak daerah dan daerah, jika berlaku. Namun, beberapa negara berdasarkan tujuan mengharuskan Anda mencantumkan setiap yurisdiksi pajak lokal dan khusus tempat Anda melakukan penjualan. Negara Bagian Washington terkenal karena hal ini karena tingginya jumlah rezim pajak lokal dan persyaratan pelaporan yang pemilih. Periksa dengan departemen pendapatan negara bagian dan lokal untuk mengonfirmasi kewajiban Anda di bagian depan ini.

Di sebagian besar yurisdiksi, Anda dapat mengajukan pajak penjualan online. Mengarsipkan pajak penjualan negara bagian secara bulanan, triwulanan, atau bahkan tahunan dapat menjadi sangat intensif sumber daya, sehingga pedagang yang lebih besar mungkin merasa bahwa otomatisasi pajak sesuai dengan biaya. Misalnya, Avalara TrustFile memberi pengguna pelaporan otomatis, pengumpulan, dan jumlah tak terbatas pengajuan pajak negara sebesar $ 3.000 per tahun. Taxify menawarkan harga tahunan yang sebanding untuk paket praktis yang tidak terbatas.

Pajak Penjualan Negara Pengiriman

Jika Anda memiliki kewajiban pajak penjualan negara bagian atau lokal dalam periode pengarsipan yang diberikan, Anda diharuskan untuk mengirimkan jumlah pajak yang sesuai dengan batas waktu pembayaran, yang biasanya bertepatan dengan batas waktu pengarsipan. Banyak negara bagian mengizinkan Anda membayar melalui transfer dana elektronik (EFT) atau transfer kawat.

Perhatikan dengan baik penalti atau biaya bunga untuk pembayaran yang terlambat, karena ini bisa curam dan sering bertambah tanpa masa tenggang. Juga, pastikan untuk mencatat diskon pembayaran awal. Lebih dari 20 negara mengizinkan pedagang untuk mempertahankan bagian kecil dari total kewajiban pajak penjualan mereka - biasanya kurang dari 2% - ketika mereka membayar sebelum batas waktu bulanan, triwulanan, atau tahunan.

Kata terakhir

Theodore Parker, seorang abolisionis, pernah berkata, “Saya tidak berpura-pura memahami alam semesta moral; busurnya panjang ... Dan dari apa yang saya lihat, saya yakin itu mengarah ke keadilan. "

Bahkan setelah Mahkamah Agung A.S. memutuskan akomodasi publik terpisah tidak konstitusional dalam mani Brown v. Dewan Pendidikan keputusan tahun 1954, butuh dua dekade lagi - dan berbagai intervensi oleh otoritas negara dan federal - untuk menghapus sisa-sisa hukum terakhir Jim Crow. Meskipun masalah sudah dekat South Dakota v. Wayfair, Inc. tidak memiliki urgensi moral Jim Crow, busur sejarahnya sama muslihatnya. Wayfair Butuh lima dekade untuk membatalkan preseden yang ditetapkan pada tahun 1967 di National Bellas Hess Inc. v. Departemen Pendapatan Illinois dan ditegakkan pada tahun 1992 di Indonesia Quill Corp v. Dakota Utara.

Kelebihan dari laju glasial Mahkamah Agung adalah bahwa preseden ditetapkan oleh Wayfair kemungkinan akan bertahan selama bertahun-tahun, jika tidak beberapa dekade. Apa pun keseimbangan yang dicapai di tahun-tahun mendatang, ketidakpastian adalah satu hal yang seharusnya tidak perlu dikhawatirkan oleh konsumen dan pedagang..

Apakah Anda menjual barang atau jasa secara online? Apakah Anda merasa mengerti tanggung jawab Anda untuk memungut pajak penjualan negara bagian?