Strategi Manajemen Risiko Investasi - 5 Cara Bermain Pertahanan

Dengan kata lain, pelanggaran yang baik tidak akan berhasil tanpa program pertahanan yang efektif. Dan hal yang sama berlaku untuk strategi investasi Anda.

Berikut adalah strategi terbaik untuk melindungi diri Anda ketika datang ke permainan investasi.

Pelanggaran Investasi

Dalam hal berinvestasi, ada banyak pendekatan untuk melakukan pelanggaran. Anda dapat berinvestasi secara agresif dalam saham momentum terbang tinggi, membeli ke perusahaan yang paling sukses dengan harapan bahwa mereka akan terus mengungguli. Apple (NASDAQ: AAPL) adalah contoh yang baik dari perusahaan di mana pendekatan ini akan bekerja dengan baik. Stok pasti telah meningkat banyak, tetapi juga memiliki pertumbuhan fundamental untuk mendukung apresiasi harga.

Atau, Anda bisa mengambil pendekatan yang lebih konservatif untuk melakukan pelanggaran. Daripada berinvestasi di perusahaan dengan momentum paling banyak, Anda dapat mengidentifikasi saham yang mungkin dinilai rendah. Beberapa investor suka menunggu target investasi mereka mencapai penilaian atau harga tertentu berdasarkan analisis fundamental atau teknis sebelum mereka menggunakan uang mereka..

Apa pun metode yang Anda pilih, Anda ingin menghasilkan apresiasi modal. Ketika Anda melakukan pelanggaran investasi, tujuan utama Anda adalah menumbuhkan uang Anda.

Pertahanan Investasi

Kampanye ofensif yang sukses sangat bagus. Apa yang bisa terasa lebih baik daripada melihat investasi Anda tumbuh? Tetapi pertahanan juga penting. Bayangkan bagaimana perasaan Anda jika investasi Anda tidak tumbuh? Bagaimana jika mereka benar-benar kehilangan uang? Jika Anda telah berinvestasi untuk jangka waktu yang lama, Anda mungkin tahu bahwa kehilangan uang tidak terlalu menyenangkan.

Warren Buffet, salah satu investor paling sukses yang pernah ada, terkenal karena mengeja dua aturan paling penting dalam berinvestasi:

Aturan # 1: Jangan kehilangan uang.

Aturan # 2: Jangan lupa aturan # 1.

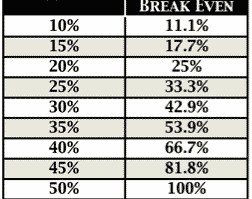

Itu pertahanan. Meskipun mengambil risiko untuk menumbuhkan simpanan adalah ide yang baik, Anda juga harus memiliki sistem untuk membatasi risiko itu dan melindungi modal Anda dari sisi negatifnya. Bagan berikut menunjukkan berapa banyak keuntungan yang Anda perlukan untuk membuat kembali kerugian yang diberikan:

Anda dapat melihat bahwa bahkan kerugian yang relatif kecil dapat memerlukan dorongan ofensif yang cukup besar untuk pulih - terutama dengan biaya perantara dan investasi. Mudah untuk mengatakan bahwa Anda harus mengendalikan kerugian Anda. Tetapi bagaimana Anda melakukannya??

5 Cara Mengelola Risiko Portofolio Investasi

1. Ikuti Tren

Tren adalah teman Anda hingga berakhir. Salah satu cara untuk mengelola risiko investasi adalah dengan berkomitmen hanya membeli saham atau Exchange Traded Funds (ETFs) yang berada dalam tren naik dan menjualnya setelah mereka melanggar dukungan garis tren mereka. Anda dapat menggambar garis tren Anda sendiri dengan menghubungkan serangkaian posisi terendah yang lebih tinggi pada grafik, atau Anda dapat menggunakan rata-rata bergerak seperti 50 hari atau 200 hari untuk bertindak sebagai dukungan. Jika harga istirahat level dukungan itu dengan jumlah yang telah ditentukan, Anda menjual.

2. Penyeimbangan Kembali

Investor jangka panjang dapat mencoba untuk mengelola risiko dengan menjual investasi saham atau kelas aset secara berkala yang telah mengambil terlalu banyak portofolio mereka. Mereka akan menjual aset-aset itu dan membeli lebih banyak saham atau ETF yang berkinerja buruk. Ini bisa menjadi sarana paksa untuk membeli rendah dan menjual tinggi.

3. Ukuran Posisi

Cara lain untuk bermain pertahanan adalah dengan membatasi paparan Anda. Jika investasi yang diberikan lebih berisiko daripada yang lain, Anda dapat memilih untuk tidak berinvestasi di dalamnya atau hanya menginvestasikan sejumlah kecil modal Anda. Banyak investor menggunakan jenis pendekatan ini untuk mendapatkan eksposur ke sektor berisiko seperti bioteknologi atau saham kecil. Kerugian 50% pada investasi $ 2.000 sakit jauh lebih sedikit daripada investasi $ 20.000. Cara termudah untuk menurunkan risiko pasar saham Anda adalah dengan mengalihkan sebagian modal Anda ke uang tunai.

4. Perintah Stop Loss

Anda dapat menempatkan stop loss order dengan broker Anda yang akan secara otomatis menjual semua atau sebagian dari posisi Anda dalam saham atau ETF tertentu jika jatuh di bawah titik harga yang telah ditetapkan. Tentu saja, triknya adalah menetapkan harga cukup rendah sehingga Anda tidak akan berhenti pada kemunduran rutin, tetapi cukup tinggi sehingga Anda akan membatasi kerugian modal Anda. Menempatkan perintah stop loss adalah salah satu cara untuk membatasi kerusakan pada portofolio Anda dan memaksa diri Anda untuk mengikuti disiplin defensif yang ketat. Memindahkan atau mengabaikan level stop loss hampir selalu menghasilkan kerugian yang lebih besar pada akhirnya. Pintu keluar pertama adalah jalan keluar terbaik.

5. Diversifikasi

Gagasan di balik diversifikasi investasi adalah untuk membeli kelas aset atau sektor yang tidak berkorelasi. Itu berarti bahwa jika satu naik, yang lain mungkin turun. Diversifikasi telah jauh lebih sulit untuk dicapai selama beberapa tahun terakhir karena banyak kelas aset telah menjadi sangat berkorelasi. Bahkan saham dan obligasi telah bergerak ke arah yang sama lebih sering daripada di masa lalu. Diversifikasi adalah strategi yang baik untuk membatasi risiko Anda, tetapi ini hanya berfungsi jika aset yang Anda beli benar-benar tidak berkorelasi. Pastikan Anda melihat kinerja yang relatif baru daripada mengandalkan hubungan historis yang mungkin tidak lagi berfungsi.

Strategi defensif apa yang Anda gunakan dalam portofolio investasi Anda?