Pentingnya Bank Komunitas dan Bagaimana Mereka Diancam oleh Dodd-Frank

Menurut pendapat Holland, legislator dan regulator telah gagal membedakan bank komunitas tradisional dari perusahaan keuangan multinasional besar yang biasa disebut "bank," tetapi bagi siapa fungsi standar perbankan - mengambil deposito dan memberikan pinjaman - adalah bagian yang sangat kecil dari kegiatan mereka. . Aktivitas entitas yang terlalu besar untuk gagal yang menyebabkan krisis keuangan dunia baru-baru ini, bukan bank komunitas. Sayangnya, dalam menanggapi bencana sekuritas hipotek dan dalam upaya mereka untuk mencegah penyalahgunaan serupa di masa depan, tangan yang berat dari regulator dan legislator yang tidak mendapat informasi telah membebani bank komunitas secara tidak perlu dan tidak adil..

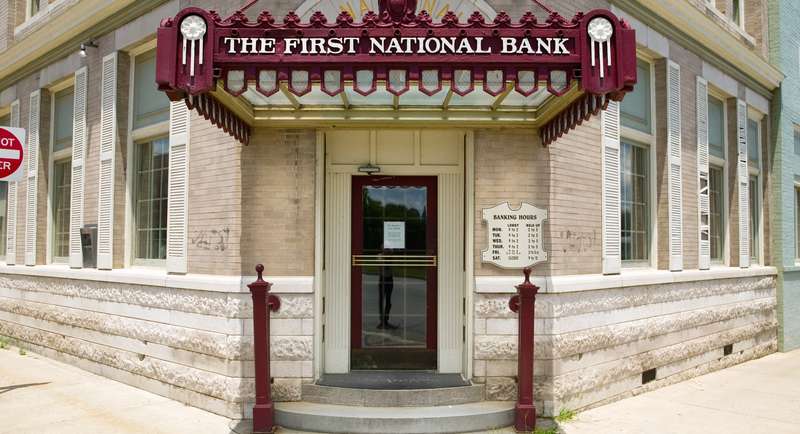

Sejarah Bank Komunitas

Perbankan adalah salah satu industri tertua di dunia, menelusuri akarnya kembali ke zaman kuno di mana pemberi pinjaman, mewakili kuil pemujaan atau penguasa kuno, memberikan pinjaman kepada petani untuk memelihara tanaman atau pedagang untuk membiayai pembelian di wilayah yang jauh. Ketika mata uang yang dikeluarkan pemerintah menjadi lebih dapat diterima dan umum, perdagangan meluas melintasi benua dan lautan, dan proporsi populasi yang lebih besar mulai naik di atas subsistensi, permulaan sistem perbankan modern kita muncul.

Bank tabungan pertama yang diatur di Amerika (dan dunia) adalah Provident Institution for Savings of Boston, Massachusetts pada tahun 1816. Sama seperti kotak suara memberikan kesempatan bagi seorang pria untuk menegaskan dirinya dalam politik negara, bank tabungan mengizinkan dia untuk berbagi dalam kemakmurannya, menurut John Townsend, menulis dalam bukunya tahun 1896 "The History of Savings-Banks di Amerika Serikat." Dari akar inilah pembiayaan berbasis masyarakat dikembangkan.

Definisi Pembiayaan Berbasis Masyarakat

Secara sederhana, pembiayaan berbasis masyarakat adalah pemanfaatan lembaga dan organisasi keuangan yang berbasis lokal dan didukung untuk mendanai bisnis dan individu lokal dalam komunitas atau wilayah geografis yang sama. Konsep ini menyiratkan siklus berkelanjutan di mana penghuni masyarakat, yang dipekerjakan oleh dan berdagang dengan bisnis lokal, menyimpan simpanan mereka di lembaga yang dimiliki secara lokal, yang kemudian (dan berulang kali) meminjamkan atau berinvestasi dalam bisnis dan individu lokal.

Sebagai contoh, Federal Depositor Insurance Corporation (FDIC) dalam studi Desember 2012 mendefinisikan "bank komunitas" sebagai bank yang memiliki pengetahuan khusus tentang komunitas dan pelanggan lokal mereka dan "keputusan kredit dasar tentang pengetahuan lokal dan tidak standar yang diperoleh melalui jangka panjang hubungan"; mereka memperoleh sebagian besar simpanan mereka secara lokal dan menghasilkan banyak (jika bukan mayoritas) pinjaman mereka untuk bisnis lokal. FDIC menganggap bank-bank semacam itu sangat penting bagi usaha kecil.

Meskipun bank bukan satu-satunya sumber pembiayaan masyarakat, mereka adalah yang paling terlihat. Menurut statistik FDIC, bank komunitas mewakili 92,4% dari semua bank sambil mengendalikan 14,2% dari total aset bank (data 2010). Bank dengan simpanan kurang dari $ 500 juta mewakili lebih dari 80% dari semua bank. Bank komunitas menyediakan hampir setengah dari pinjaman usaha kecil, lebih dari 40% pinjaman pertanian, dan lebih dari sepertiga pinjaman real estat komersial.

Berbicara di depan Subkomite House tentang Lembaga Keuangan dan Kredit Konsumen dari komite tentang jasa keuangan selama sesi pertama Kongres ke-112 pada tahun 2011, Marty Reinhart, presiden Heritage Bank senilai $ 100 juta di Spencer, Wisconsin, paling baik merangkum model bank komunitas, mengatakan, “Bank komunitas melayani pelanggan di pedesaan, kota kecil, dan pinggiran kota serta pasar yang tidak dilayani secara komprehensif oleh bank besar [dan] didasarkan pada hubungan jangka panjang dalam komunitas tempat kami tinggal… Pengetahuan pribadi seorang bankir komunitas tentang komunitas dan peminjam memberikan wawasan langsung ke dalam kualitas pinjaman yang sebenarnya, sangat kontras dengan model statistik yang digunakan oleh bank-bank besar. ”

Manfaat Sistem Bank Komunitas Vibrant

Sistem bank komunitas yang dinamis menguntungkan negara dan warganya dengan berbagai cara:

- Menyelaraskan Suku Bunga dengan Kebutuhan Masyarakat. Banyak organisasi pembiayaan masyarakat secara agresif mencari simpanan dengan membayar suku bunga yang lebih tinggi untuk penabung daripada yang dibayar oleh perusahaan-perusahaan nasional dengan akses ke modal di seluruh negara dan dunia. Sementara pasar untuk deposito lokal mungkin terbatas, biaya administrasi dan pemasaran yang diperlukan untuk mengeksploitasi pasar lokal jauh lebih kecil daripada biaya yang diperlukan untuk mendukung raksasa keuangan nasional di berbagai pasar..

- Memberikan Rasa Aman Yang Lebih Besar. Sebagaimana terbukti oleh krisis keuangan terakhir, perusahaan keuangan lokal kecil kemungkinannya untuk berpartisipasi dalam transaksi berisiko tinggi seperti derivatif dan investasi eksotis lainnya. Selain itu, kemampuan untuk “menjangkau dan menyentuh aset seseorang” - benar-benar mengetahui identitas peminjam atau melihat bukti nyata tentang di mana dana digunakan dan hasil penggunaannya - secara psikologis kurang stres daripada memiliki aset tidak berwujud yang kekurangan nilai istilah didominasi oleh rumor dan spekulasi.

- Stabilitas Ekonomi Lokal. Sebuah komunitas dengan kelompok beragam perusahaan lokal yang bersemangat lebih stabil, kuat secara finansial, dan kurang rentan terhadap gejolak ekonomi daripada komunitas yang dilayani oleh satu majikan atau operasi rantai besar nasional. Ketika investor menyimpan uang mereka di lembaga keuangan lokal yang berinvestasi dalam bisnis lokal dan orang-orang, mereka terisolasi sampai batas tertentu dari peristiwa di luar komunitas.

- Menyediakan Dana Berdasarkan Kriteria Nontradisional. Investor lokal biasanya memutuskan untuk berinvestasi atau meminjamkan uang menggunakan kriteria nontradisional selain penjaminan investasi standar. Mengetahui sejarah dan reputasi peminjam dan pentingnya mereka bagi masyarakat kemungkinan merupakan indikator pembayaran yang lebih baik daripada laporan kredit, rasio, dan pernyataan pro forma yang tidak pasti. Perusahaan yang lebih kecil cenderung menemukan sumber komunitas lebih mudah menerima investasi daripada pemberi pinjaman besar dan investor yang mengandalkan prosedur ketat untuk membuat keputusan keuangan.

- Meningkatkan Rasa Masyarakat. Bank-bank berbasis masyarakat umumnya diinvestasikan dalam peminjam mereka ke tingkat yang lebih besar daripada kebanyakan pemberi pinjaman nasional, dan dapat memberikan bantuan substansial melalui nasihat dan kontak yang sering kurang dimiliki bank nasional. Karena mengenal produk, layanan, dan operasi peminjamnya, seorang bankir lokal dapat membantu pelanggannya mengidentifikasi pemasok dan pasar lokal yang mungkin mereka abaikan. Mengandalkan bankir komunitas sembari melayani penduduk lokal memperkuat ikatan komunitas dan dapat menghasilkan pelanggan dan klien tambahan yang lebih suka berurusan dengan entitas komunitas.

Bagaimana Peraturan Dodd-Frank Mengancam Kelayakan Bank Komunitas

Pada tahun 2008, pasar perumahan Amerika runtuh. Ini ditambah dengan skandal yang sedang berlangsung dalam pinjaman hipotek subprime, sekuritisasi hipotek, dan ledakan derivatif keuangan eksotis (dan kurang dipahami) menyebabkan resesi di seluruh dunia yang terus bergema hari ini.

Sebagai konsekuensinya, Kongres Amerika Serikat mengesahkan undang-undang yang luas dan mengintensifkan pengawasan peraturan untuk menghindari peristiwa serupa di masa depan. Namun bankir komunitas tidak berperan dalam peristiwa dan tindakan berikut yang membentuk krisis:

- Subprime Mortgage Lending. Tingkat default untuk total hipotek perumahan yang dipegang oleh bank komunitas adalah 0,2% dari Januari 2003 hingga September 2012. Bahkan, hipotek perumahan yang dipegang oleh bank komunitas hanya 2% dari semua default, menjadikannya “pemain yang sangat kecil” dalam subprime meminjamkan pasar pada tingkat absolut dan relatif.

- Pelanggaran Sekuritisasi. Bank komunitas berpartisipasi dalam kurang dari 0,1% dari total aktivitas sekuritisasi hipotek perumahan antara 2003 dan 2010 dengan pendapatan sangat kecil dari biaya; sebaliknya, bank non-komunitas menerima 8% dari pendapatan non-bunga dari kegiatan sekuritisasi.

- Perdagangan Derivatif Beresiko. Sementara beberapa bank komunitas (11%) memang menggunakan swap suku bunga - suatu bentuk derivatif - untuk melakukan lindung nilai risiko suku bunga atau memberikan layanan kepada pelanggan, sebagian besar tidak. Selain itu, swap suku bunga tidak dapat dibandingkan dengan versi derivatif eksotis, yang seringkali tidak dapat dijelaskan yang digunakan di bank-bank besar. Menurut data FDIC, bank komunitas hanya memegang 0,003% dari semua derivatif kredit yang dimiliki oleh lembaga perbankan antara tahun 2003 dan 2010.

Terlepas dari bukti bahwa mereka tidak bertanggung jawab atas kegagalan sistem perbankan dan bahwa tidak ada bank komunitas yang mengancam sistem keuangan secara keseluruhan, Kongres, dengan keyakinan bahwa sistem perbankan Amerika rusak, mengecat setiap lembaga dengan sikat luas yang sama ketika itu. mengesahkan Dodd-Frank Wall Street Reform and Consumer Protection Act pada 2010, reformasi paling komprehensif dari industri keuangan sejak pertengahan 1930-an dari berbagai Securities Act..

Meskipun patut dipuji, seperti kebanyakan peraturan pemerintah, legislator gagal melakukan hal berikut:

- Bedakan antara berbagai segmen industri keuangan

- Kenali peran atau ketiadaan masing-masing segmen yang dimainkan dalam penciptaan atau eskalasi krisis

- Memahami konsekuensi yang mungkin tidak diinginkan dari undang-undang yang menyapu sistem secara keseluruhan dan khususnya bank komunitas

Berbicara kepada Sub-komite tentang Pertumbuhan Ekonomi, Pajak dan Akses Modal dari Komite House untuk Usaha Kecil 16 Juni 2011, Thomas P. Boyle, wakil ketua Bank Negara Pedesaan di Pedesaan, Illinois, menegaskan bahwa biaya pengaturan tambahan, kedua menebak oleh penguji bank, dan peraturan dan peraturan baru yang diharapkan “secara perlahan dan pasti mencekik bank komunitas tradisional, menghalangi kemampuan kita untuk memenuhi kebutuhan kredit masyarakat kita… Biaya meningkat, akses ke modal terbatas, dan sumber pendapatan telah terpotong parah . Ini berarti lebih sedikit pinjaman yang didapat. Itu berarti ekonomi yang lebih lemah. Itu berarti pertumbuhan pekerjaan lebih lambat. ”

Menurut The Wall Street Journal, Shelter Insurance - pemilik mayoritas Shelter Financial Bank, bank komunitas $ 200 juta di Columbia, Missouri - menutup bank pada September 2012 untuk mengantisipasi dampak biaya regulasi tambahan. “[Biaya peraturan tambahan] akan lebih mahal daripada yang kami dapatkan di bank,” kata Joe Moseley, wakil presiden urusan asuransi Shelter Insurance.

Standardisasi Mempengaruhi Kompetisi

Dalam upaya mereka untuk meningkatkan stabilitas keuangan dan perlindungan konsumen, para legislator secara tidak sengaja lebih menyukai bank-bank besar, penyebab kegagalan baru-baru ini, daripada saingan bank komunitas mereka. Dalam upaya mereka untuk meningkatkan pemahaman pelanggan, Dodd-Frank memaksakan standarisasi produk dan bentuk keuangan seperti persyaratan kemampuan membayar yang ketat untuk hipotek rumah. Namun, sebagai konsekuensinya, banyak konsumen (terutama usaha kecil, minoritas, dan peminjam pertama kali) akan kehilangan akses mereka ke produk perbankan, karena tidak dapat mematuhi aturan dan peraturan yang tidak fleksibel.

Berbicara di hadapan Komite House tentang Pengawasan dan Reformasi Pemerintah pada 18 Juli 2013, peneliti senior di Pusat Mercatus Center Universitas George Mason Hester Pierce menyatakan, “Kebutuhan konsumen yang homogen dapat dipenuhi dengan produk yang homogen, tetapi asumsi bahwa konsumen adalah konsumen. homogen salah. Praktek bank komunitas untuk mengenal pelanggan mereka dan menyesuaikan produk dengan kebutuhan mereka bertentangan dengan versi perlindungan konsumen Dodd-Frank. ”

Bank komunitas selalu menekankan hubungan perbankan, penjaminan personalisasi, dan penyesuaian produk keuangan untuk memenuhi kebutuhan spesifik komunitas yang mereka layani. Dengan demikian, pinjaman hipotek perumahan mungkin sangat terpengaruh.

Praktik standar bank komunitas adalah membuat pinjaman hipotek dan mempertahankannya hingga jatuh tempo atau pembayaran lebih awal; mereka menjual pinjaman hipotek pada tingkat yang jauh lebih kecil daripada lembaga keuangan yang lebih besar, yang sebagian besar mengemasnya menjadi sekuritas hipotek. Pada dasarnya, bank komunitas menanggung risiko bahwa peminjam mereka mungkin gagal membayar kembali pinjaman dan rekam jejak mereka yang gagal bayar yang tinggi membuktikan model pinjaman mereka sesuai untuk mereka. Persyaratan untuk menggunakan "hipotek yang memenuhi syarat" - secara efektif menstandardisasi hipotek perumahan - membatasi kemampuan bankir komunitas untuk mengenali keadaan unik melalui penjaminan khusus pelanggan.

Standardisasi juga lebih menyukai yang besar daripada yang kecil karena sebagian besar biaya untuk beriklan, menjual, dan melayani produk dan layanan perbankan yang serupa sudah diperbaiki. Misalnya, biaya merancang dan mengkode sistem informasi untuk mematuhi peraturan baru pada dasarnya sama apakah Anda menangani 2.000 pinjaman atau 200.000 pinjaman, tetapi biaya administrasi per pinjaman berbeda secara drastis tergantung pada skala. Ketidakmampuan untuk menyesuaikan produk dan layanan selalu memberi pemain terbesar keuntungan. Konsumen, yang semuanya harus memenuhi standar peminjam yang sama, secara alami akan pergi ke penyedia berbiaya terendah, bank besar. Secara efektif, Dodd-Frank, sementara berniat untuk menghilangkan mentalitas yang terlalu besar untuk gagal, malah mendorong pertumbuhan yang tidak terkendali..

Jika tidak berubah, persyaratan untuk menstandarkan produk keuangan akan membatasi bank komunitas pada pasar yang terlalu kecil untuk menarik bank besar dan akibatnya memaksa mereka menjadi merger atau punah. Dalam sebuah artikel untuk American Banker, JV Rizzi, konsultan perbankan dan instruktur di DePaul University di Chicago, menulis bahwa perubahan peraturan dalam struktur biaya industri telah menghasilkan perubahan struktural besar untuk industri perbankan, terutama di tingkat bank komunitas: “The perubahan memengaruhi kelayakan ekonomi dari model perbankan komunitas untuk institusi yang tidak memiliki skala yang memadai. ”

Dampak Kepatuhan terhadap Peraturan yang Tidak proporsional

Dampak dari biaya yang terkait dengan kepatuhan terhadap peraturan Dodd-Frank yang baru mempengaruhi dua segmen industri perbankan secara berbeda, bahkan ketika peraturan dan interpretasi baru terus berlanjut. Meskipun mengidentifikasi biaya kepatuhan langsung dan tidak langsung sulit bagi bank kecil yang umumnya memiliki jumlah personil yang terbatas dengan tugas yang tumpang tindih, bukti anekdotal dari beban kepatuhan terbukti dari kesaksian yang disampaikan di hadapan Subkomite Dewan tentang Lembaga Keuangan dan Kredit Konsumen pada tahun 2011 :

- Manual kepatuhan Bank Negara Pecos di Texas telah berkembang dari 100 halaman pada tahun 1986 menjadi lebih dari 1.000 halaman saat ini, membutuhkan petugas kepatuhan penuh waktu dan seorang pegawai real estat untuk tetap mengikuti perubahan.

- Lester Leonidas Parker, presiden bank minoritas yang bernilai $ 177 juta di El Paso, Texas, bersaksi bahwa staf kepatuhannya telah tumbuh dari 10% karyawan menjadi lebih dari 25% dalam empat atau lima tahun terakhir, melebihi pertumbuhan bank, pinjaman, investasi, atau deposito.

- Greg Ohlendorf, presiden $ 150 juta Komunitas pertama Bank dan Trust di Beecher, Illinois lebih ringkas: “Apa yang harus kita pahami adalah kita sudah terlalu terbebani oleh peraturan ... tumpukan peraturan tambahan yang konsisten sangat, sangat menakjubkan. Ini menghukum. "

Pada saat yang sama, Jamie Dimon, Ketua JPMorgan Chase, memperkirakan bahwa biaya mereka untuk mematuhi akan sekitar $ 3 miliar selama beberapa tahun ke depan. Ini adalah bank yang kehilangan $ 6,25 miliar pada tahun 2012 karena tindakan seorang pedagang derivatif tanpa pengawasan. Ketika ditanya oleh analis tentang kerugian besar, Dimon menyebut masalah itu sebagai "badai total dalam teko teh," tampaknya tidak signifikan karena Chase memiliki "portofolio besar" dan merupakan "perusahaan besar." Meskipun kehilangan itu, Chase melaporkan rekor laba bersih $ 21,3 miliar dari pendapatan $ 99,9 miliar. Untuk perspektif, pertimbangkan bahwa median bank Amerika memiliki aset $ 165 juta.

Kebutuhan akan Sistem Regulasi Dua Tingkat

Tanya March, Profesor Hukum di Sekolah Tinggi Hukum Universitas dan Sarjana Adjunct di American Enterprise Institute, dan Joseph Norman, MBA dan lulusan Fakultas Hukum Universitas Hutan, telah membuat lima proposal untuk menyelamatkan bank komunitas:

- Perbankan Sempit. Inti dari proposal ini adalah membatasi dengan ketat kegiatan di mana bank dapat terlibat dalam kegiatan tradisional seperti pengambilan deposito, pinjaman, layanan fidusia, dan kegiatan lain yang terkait erat dengan perbankan tradisional. Ini akan membutuhkan lembaga besar dan kompleks untuk memisahkan unit perbankan tradisional mereka atau memisahkan mereka dari kegiatan perbankan investasi seperti perdagangan sekuritas dan penjamin emisi.

- Batasi Standardisasi. Dengan kata lain, biarkan bank yang menanggung risiko menanggung pinjaman mereka sendiri sambil menjaga perlindungan konsumen yang diperlukan.

- Hilangkan Sistem Perbankan Ganda. Pada kenyataannya, saat ini ada banyak tumpang tindih antara peraturan negara dan nasional, meningkatkan biaya regulasi dan kurangnya koordinasi pengawasan. Beberapa percaya bahwa pendekatan regulasi tunggal untuk perbankan akan menyederhanakan pengawasan dan mengurangi biaya.

- Mentransfer Peraturan Perlindungan Konsumen ke Amerika Serikat. Regulasi Federal mendukung bank-bank besar yang membutuhkan konsistensi untuk mengelola operasi multi-negara mereka yang besar, sementara bank komunitas biasanya beroperasi dalam satu negara. Ada beberapa pertanyaan apakah undang-undang perlindungan konsumen federal sama efektifnya dengan peraturan negara. Akhirnya, ada sedikit bukti bahwa bank komunitas terlibat dalam pinjaman predator atau praktik anti-konsumen lain yang mungkin memerlukan pengawasan federal di luar peraturan saat ini.

- Ubah Ukuran Pemeriksaan Bank. Jika ada kekhawatiran tentang keamanan atau kesehatan bank, pendekatan yang lebih baik adalah dengan meningkatkan persyaratan cadangan modal untuk bank, sehingga menambah bantal ekuitas untuk melindungi deposan dan masyarakat luas. Mempertahankan cadangan yang lebih tinggi akan menghilangkan kebutuhan untuk ujian yang mengganggu dan mahal (untuk kedua belah pihak).

Pendekatan pengaturan tunggal untuk perbankan gagal untuk mengenali perbedaan mendasar antara bank komunitas dan raksasa finansial besar multinasional yang mendominasi ekonomi Amerika. Pada saat yang sama, bank komunitas sangat penting bagi komunitas bisnis kecil dan warga negara yang tidak cocok dengan model regulasi satu ukuran untuk semua yang ada sekarang..

Kata terakhir

Apakah kota kecil atau lingkungan di daerah perkotaan yang lebih besar, masyarakat selalu menempati tempat khusus dalam jiwa Amerika. Citra sebuah komunitas yang erat di mana tetangga saling mengenal dan orang-orang tampak bahagia adalah gambaran ideal yang tercermin dalam RFD Mayberry RFD dan Bedford Falls milik Andy Griffith, New York di mana George Bailey adalah manajer asosiasi asosiasi pinjaman dan bangunan yang berdedikasi (dalam “Ini Kehidupan yang Luar Biasa ”).

Untungnya, ada lebih banyak kebenaran daripada mitos dalam stereotip - orang memang hidup dalam komunitas kecil, bahkan di kota-kota besar, dan peduli dengan tetangga mereka. Kita perlu melakukan upaya untuk menyelamatkan bank komunitas kita. Apakah Anda mencari tempat untuk berinvestasi atau membutuhkan dana untuk membangun bisnis Anda, sumber pertama Anda haruslah bank komunitas lokal Anda. Dan jangan lupa untuk memberi tahu perwakilan legislatif Anda bagaimana perasaan Anda - komunitas yang Anda selamatkan adalah komunitas tempat Anda tinggal.